Новые инструменты для формирования эффективного наполнения сети

Всех операторов, кто занимается доставкой телевидения своим абонентам, всегда интересует вопрос, насколько у них эффективный пакет каналов. И тут речь идет о балансе качества контента и его стоимости, то есть насколько эффективно он закрывает интересы всех категорий абонентов, а также насколько дорогие каналы оправдывают ожидания по востребованности, уникальности, новизне контента.

Операторы чаще опираются на относительные показатели: нравится или нет, наличие у конкурента, звонки при отключении, агрессивная реклама на федеральных телеканалах, отношение к дистрибутору ну и, конечно, стоимость канала.

Телеизмеритель в нашей стране один, но его показатели отражают среднюю температуру по больнице, я бы даже сказал по нашей федеральной клинике. А мы, в рамках ассоциации Ростелесеть, хотели бы знать показатели лишь по конкретному отделению. В наших руках оказались результаты самостоятельных измерений различных операторов ассоциации, которые мы решили обобщить. И чтобы не допускать банальных ошибок, мы начали изучать теорию вопроса. Для чего провели семинар с гуру в нем, руководителем аналитического центра "Сигнал Медиа" Марией Каменской. Именно ее концепцию мы взяли за основу наших подходов к системе измерений и формированию исходных данных для исследования, сформировав свою "идеальную картину" измерений, к которой нужно стремиться.

В ассоциации Ростелесеть больше 200 операторов, у 20% из них есть IPTV, у кого-то как основная услуга доставки телевидения, у кого-то как второстепенная. Половина операторов с услугой IPTV самостоятельно измеряет показатели, поэтому, когда мы начали собирать данные, то поняли, что у нас получился винегрет, в котором попадались слишком разрозненные ингредиенты.

Это первая проблема, с которой мы столкнулись: разница в подходах к измерению. Мы встречали такие параметры как общая длительность просмотра в месяц, число просмотров с длительность 30 секунд или более 3 минут, процент от общего числа абонентов, которые смотрели телеканал более 30 минут, средняя длительность просмотра телеканала в минутах. И это не полный набор того, чтобы мы получили на входе.

Поэтому прежде чем привести все показатели операторов к единому стандарту, мы решили для предварительной оценки взять пока только один показатель за основу и проверить, насколько разную картинку получим по нему.

Вторая проблема была в количественном наборе телеканалов. Мы сразу выявили большие отклонения, которые получились из-за того, что помимо данных по базовому пакету мы получили еще и премиальные, которые нельзя смешивать. Как следствие, мы исключили из исследования данные по премиальным пакетам. Число каналов в базовом пакете у группы рассматриваемых операторов колебалось от 98 до 168, при этом составы этих пакетов существенно отличались. Общее число каналов среди базовых пакетов шести операторов составило 279, поэтому было принято решение применить дополнительный фильтр, оставить только телеканалы, которые присутствуют у трех операторов и более, так мы отсекли 41 телеканал, то есть в исследование попали 238 телеканалов.

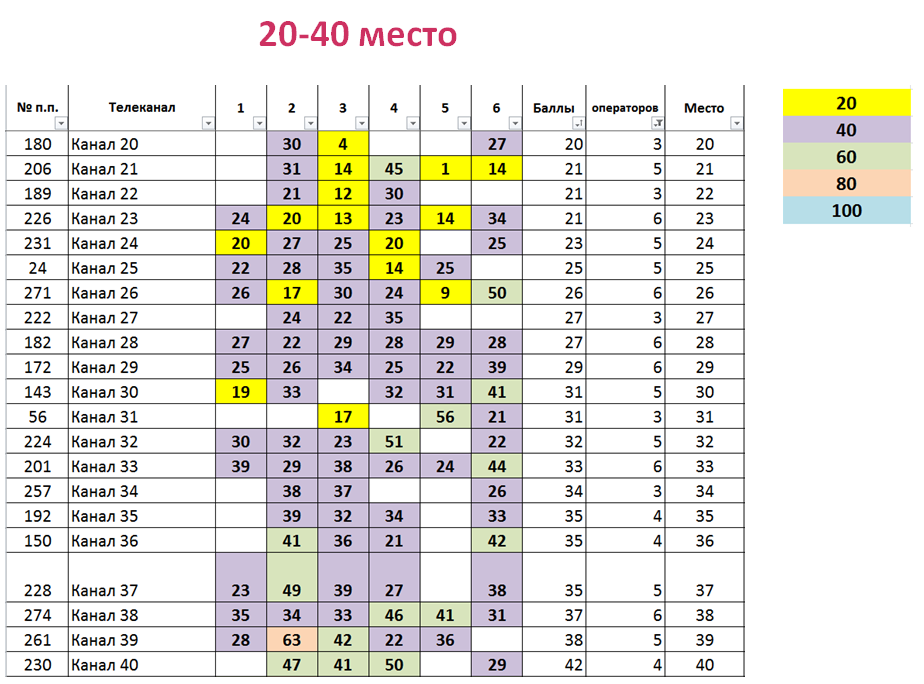

Мы преследовали основную цель – посмотреть, насколько показатели шести операторов, которые находятся в шести разных регионах, будут отличаться, и составить топ-100 каналов сначала по каждому оператору, а далее результирующий по всем шести. Вот какие показатели первых двух двадцаток мы получили.

Для наглядности отметили группы каналов по цвету, чтобы посмотреть, что первые 40 каналов представлены достаточно "кучно". Это был знак – мы двигаемся в верном направлении.

Дальше мы стали анализировать, зачем нам нужны эти данные, как с практической точки зрения они могут быть полезны. И вот к каким выводам мы пришли.

1. Мы можем дать быструю оценку оператору ассоциации рейтинга телеканала, в частности, входит он в топ-100 или нет.

2. Мы можем показать оператору, который предоставил данные его аномалии, то есть отклонения от средних показателей. Какой канал у него выскочил в лидеры, а какой провалился, и возможно, что это лишь недоработка в плане продвижения данного телеканала.

3. Мы можем оценивать телеканалы, которые имеют хорошие показатели, то есть входят в топ-100, но при этом небольшое проникновение –присутствуют лишь у трех операторов из шести. Это подсказка, на какие каналы обратить внимание, и не всегда это дорогие телеканалы.

4. Ну и конечно оператор, располагая этими данными, может оценить, насколько "справедливую" цену он платит за тот или иной телеканал.

Но данные показатели являются лишь срезом в рамках одного показателя. Для того чтобы картина была более объемной, необходимо добавить еще пару, тогда мы сможем не только смотреть грубую оценку, но и заглядывать в вопрос лояльности отдельных категорий абонентов к определенным каналам. Бывает так, что для узкой категории абонентов определенный канал имеет ключевое значение, а для другой категории это иной канал.

Мы планируем расширить зону оценки и смотреть следующие показатели.

- Доля абонентов, включивших телеканал более чем на ... минут. Мы условно называем это востребованностью в телеканале.

- Частота обращений к телеканалу со временем просмотра ... минут. Мы назвали это актуальностью телеканала.

- Продолжительность просмотра телеканала усредненного абонента в ... минутах. Отражает лояльность аудитории.

И только результирующая этих трех показателей должна дать более объективную картину в рамках нашей выборки.

А в финале мы сравнили свои данные с показателями Mediascope по двум тематическим группам телеканалов. По одной мы получили очень близкую картину, по другой есть отличия. Для нас это проверочная работа, насколько мы двигаемся в правильном направлении, а с другой стороны – осознание, что наши данные в любом случае будут отличаться.