30.03.2017 16:56

Дождались! Сегодня вышло первое исследование рынка онлайн-видео по итогам 2016 года. Его предоставило агентство J’son & Partners. По оценкам аналитиков, за прошлый год "пациент" заработал 11,18 млрд рублей, увеличив свои доходы на 32%. 60,5% или 6,7 млрд от этой суммы пришлось на AVOD, а остальное (39,5% или 4,48 млрд рублей) — на платные транзакции. При этом выручка игроков по рекламной модели приросла на 22,4%, а по платной — на 50,4%.

Прежде чем идти дальше и оперировать другими цифрами, сразу стоит оговориться. "Джейсоны" считают именно рынок онлайн-видео, а не исключительно онлайн-кинотеатров. То есть сюда включены доходы как классических онлайн-кинотеатров, так и операторов, телеканалов, социальных сетей, видеохостингов и иных площадок от размещения легального профессионального VOD-контента. Это важно иметь в виду.

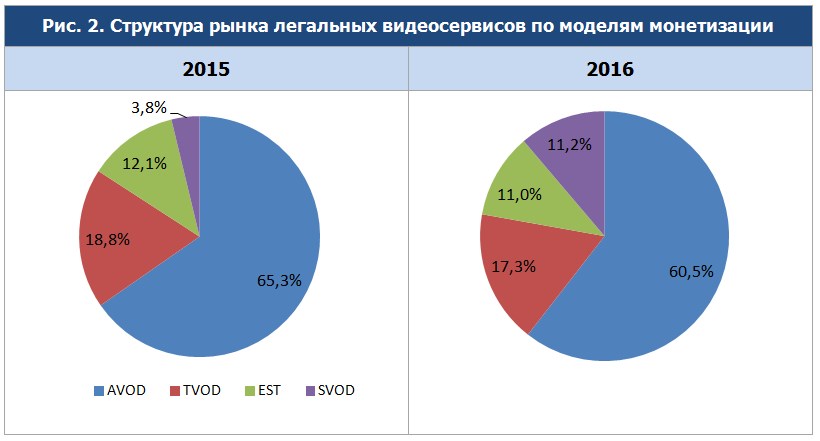

Возвращаемся к цифрам. Как уже было сказано, существенный рост в прошлом году продемонстрировали платные транзакции. Причем главным образом сегмент рос за счет подписки. И если в 2015 году на нее приходилось всего 3,8% в общей структуре доходов, то в 2016 году — уже 11,2%. На фоне такого роста ситуация с остальными моделями монетизации заметно изменилась. Несмотря на то, что в целом они тоже росли, за счет более заметного прироста SVOD доля AVOD снизилась за год с 65,3% до 60,5%, TVOD — с 18,8% до 17,3%, а EST — c 12,1% до 11,1%.

Интересно было бы узнать расклад по тому — какую подписку чаще покупают пользователи, на месяц, на три месяца, полгода, год. На соответствующий вопрос директор департамента ТВ и контента J’son & Partners Дмитрий Колесов ответил "Кабельщику" следующее: "Если говорить о SVOD, то среди пользователей больше распространена месячная подписка. Полугодовые и годовые подписки им менее комфортны".

Помимо объема выручки от платных транзакций, разумеется, интересно понимать — сколько в России насчитывается платящих пользователей. Но с их оценкой уже куда сложнее. Ведь непонятно — как считают платящих пользователей сами площадки. Включают ли туда только тех, кто реально платит или же подмешивают аудиторию, которая приходит по всевозможным акциям. Уровень платежей у всех также разнится. И если с подпиской еще есть относительное понимание по цифрам, то по единичным транзакциям это высчитать уже сложнее, ведь разброс цен на фильмы варьируется в среднем от 19 (в случае с акционными предложениями) до 600 рублей. Плюс, надо не забывать о пересечении аудитории. То есть один и тот же человек может быть подписчиком сразу нескольких сервисов или покупать контент на разных площадках.

Учитывая эти и другие нюансы, в J’son & Partners такую оценку давать не стали. А вот директор по проектам "ТМТ Консалтинг" Елена Крылова все же дала оценку, опять же, сославшись на то, что и нюансов много, и что цифра приблизительная и может сильно отличаться от других оценок, поскольку у аналитиков разные методики подсчета рынка. В частности, ТМТ не считает операторский VOD. И, к примеру, "Ростелеком" они учитывают только по сервису "Интерактивное ТВ 2.0″, которым могут пользоваться не только абоненты "Ростелекома", но и любые другие сторонние пользователи. Принимая во внимание все эти "но", по предварительным оценкам Крыловой, в России порядка 3 млн платящих абонентов.

Еще один источник на рынке дал "Кабельщику" схожую оценку платящей аудитории — от 3,5 до 4 млн, но это уже с учетом операторской аудитории. Также он поделился мнением, что за прошлый год в России было совершено около 15-20 млн транзакций на рынке онлайн-видео.

Третий эксперт, по нашей просьбе, дал оценку, опираясь на критерии J’son & Partners (то есть с учетом YouTube, соцсетей, операторов и прочих площадок), и у него получилось порядка 7-8 млн тех, кто совершал хотя бы одну платную транзакцию, и около 1,5 млн человек, использующих подписку.

Но вернемся непосредственно к исследованию. Согласно подсчетам аналитиков, онлайн-кинотеатры в сумме лидируют по доходам на рынке. На их долю приходится 70% или 7,8 млрд рублей (без НДС) выручки от указанных 11,18 млрд рублей. Операторы (а в статистике учитывались "Ростелеком", МТС, "ЭР-Телеком", "Билайн", "НТВ-Плюс" и другие) заработали на VOD 1,37 млрд рублей, заняв тем самым долю в 12,2%. Телеканалы (среди них — СТС, ТНТ) получили чуть меньше — 1,32 млрд рублей (доля — 11,8%), ну и, наконец, платформы цифровой дистрибуции, к которым аналитики относят всевозможные iTunes, Google Play, получили 660 млн рублей, заняв долю в 5,9%.

Стоит отметить, что социальные сети (а точнее — легально распространяемый с помощью "ВКонтакте", "Одноклассников" и других соцсетей профессиональный контент) были отнесены к разделу "онлайн-кинотеатры". Отдельной раскладки по ним "джейсоны" предоставлять не стали.

Зато аналитики поделились с "Кабельщиком" другими наблюдениями. На вопрос — как на рынке за год изменился разброс по платформам, Дмитрий Колесов отметил, что доля ПК упала почти у всех. "Только YouTube удается удерживать ее на относительно стабильном уровне. При этом растет аудитория на мобильных платформах и Smart TV, а также STB (приставки операторов платного ТВ). Последние — за счет активности операторов в привлечении абонентов к пользованию VOD", — рассказал Дмитрий.

Smart TV продолжает оставаться для сервисов самой привлекательной платформой с точки зрения платящей аудитории. И здесь Дмитрий Колесов дал "Кабельщику" оценку текущего положения дел с распространением "умных" телевизоров в стране.

"На конец 2016 года, по нашим оценкам, парк Smart TV в России составлял 13,8 млн, из которых 69% были подключены к интернету. Рынок "умных" ТВ продолжает расти, но прогнозы по стремительному росту, которые давались раньше, были пересмотрены в сторону снижения. Пока рынок по продажам далек от показателей 2014 года. В 2016 году было продано 2,5 млн устройств, в то время как в 2014 — 4,5 млн. Ожидается, что к 2020 году мы сможем выйти на уровень 4,1 млн проданных Smart TV".

Еще один эксперт рынка предоставил "Кабельщику" несколько иные цифры. По его словам, GfK и IHS оценивают парк Smart TV в России в 15-16 млн устройств. А вот в оценке подключенных девайсов данные этих агентств разнятся — от 55% до 75%.

Напомним, что ранее большинство крупных онлайн-кинотеатров отчиталось о результатах 2016 года. ivi за минувший год заработал "чистыми" 1,569 млрд рублей, причем бОльшую часть выручки, по утверждению руководства, принесла ему платная модель. Okko отчитался о выручке в 775 млн рублей, а Megogo — о выручке в объеме 719,3 млн рублей. Amediateka рапортовала о чистой выручке в размере 400 млн рублей, а TVzavr заявил о выходе на прибыль и доходе в 275 млн рублей.

- Войдите или зарегистрируйтесь, чтобы оставлять комментарии