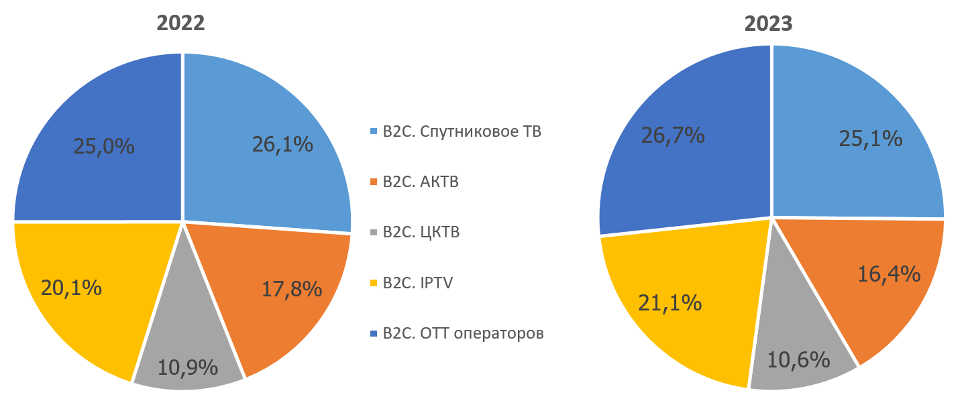

Согласно свежему исследованию российского рынка платного телевидения по итогам 2023 года, результаты которого опубликованы J’son & Partners Consulting, ОТТ-сервисы вышли в лидеры по количеству абонентов, тогда как традиционное платное ТВ сдает позиции, и в некоторых сегментах довольно быстро. Так, в частности, спутниковый сегмент потерял за год 3,5 процента абонентской базы – то есть около 500 тысяч абонентов.

В аналоговом телевидении дела идут еще хуже, переток абонентов на цифровое кабельное или ОТТ-сервисы увеличился с 6,7% до 7,5%, и в абсолютных цифрах этот сегмент потерял 700 тысяч абонентов. Это происходит, прежде всего, из-за модернизации региональных сетей, что дает подписчикам больше выбора. Впрочем, судя по цифрам, выбирают эти подписчики не только цифровое кабельное ТВ – оно также демонстрирует падение на 2,7% (около 100 тысяч абонентов), хотя и не такое драматичное, как спутник и аналог.

Структура абонентской базы платного ТВ B2C-сегмента по технологиям, 2022-2023 гг

Источник: J'son & Partners Consulting

В то же время IPTV и операторские ОТТ-сервисы демонстрируют устойчивый рост. Основными бенефициарами роста 2023 года стали Wink от Ростелекома и KION от МТС, чьи доли на рынке растут примерно на 1,5-2% в год. Среди остальных операторов, в том числе спутниковых и региональных, лучше себя чувствуют именно те, кто развивает интерактивные сервисы.

Абонентская база платного ТВ в России по технологиям, млн, 2021-2023 гг

Источник: J'son & Partners Consulting

Так или иначе, цифры J’son & Partners Consulting подтверждают тот факт, что традиционное платное ТВ сдает позиции, тогда как интерактивные сервисы привлекают все больше абонентов. Причем, судя по всему, традиционное ТВ стало главным донором для ОТТ.

Отметим, что подобная картина наблюдается сейчас на большинстве развитых рынков. Согласно свежему отчету Digital TV Research число подписчиков платного телевидения уже несколько лет стагнирует на уровне 1 млрд с тенденцией к плавному снижению. Компания прогнозирует незначительное снижение числа абонентов до 2026 года с небольшим восстановлением после этого. При этом спутниковое платное телевидение повсеместно теряет абонентов, которые перетекают потоковые видеосервисы. Еще хуже обстоят дела у аналогового кабельного телевидения – ему аналитики обещают практически полное отмирание к 2028 году.

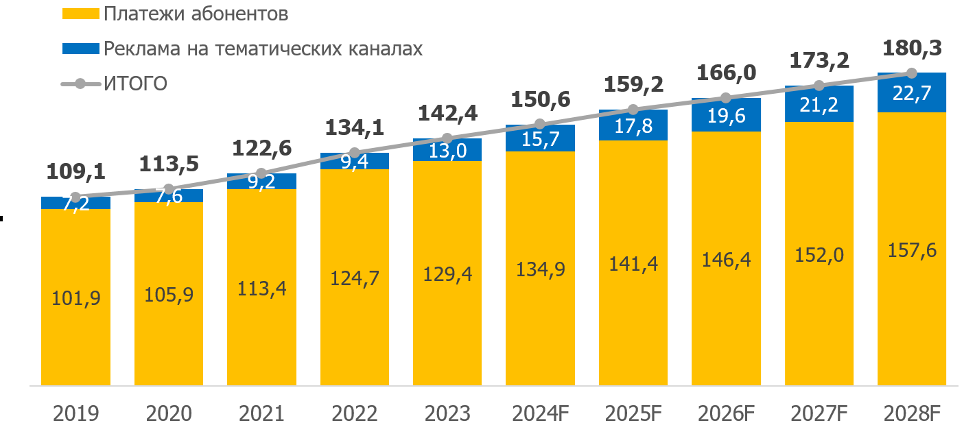

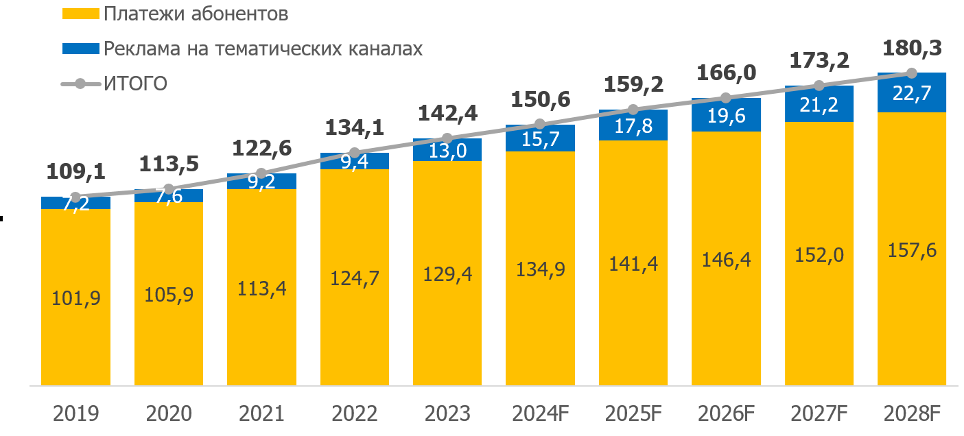

Возвращаясь к российскому рынку, совокупная выручка от абонентских платежей и рекламы в 2023 году выросла на 6,2% и достигла 142,4 млрд рублей, превысив доходы ОТТ рынка в 111,7 млрд рублей. Выручка только от абонентских платежей за услуги платного ТВ составила 129,4 млрд рублей. В будущем соотношение сил сохранится примерно на том же уровне, причем доля рекламы заметно вырастет. Стоит отметить, что рост выручки несколько меньше, чем инфляция, которая, по данным Росстата, составила в 2023 году 7,42%.

Общерыночный APRU, согласно отчету, вырос за год на 3% - с 187 до 192 рублей в 2023 году, при этом остается одним из самых низких в мире. Отчасти низкий АРПУ и, соответственно, доходы телеканалов, компенсируются продажей рекламы.

В 2023 году J’son and Partners Consulting впервые провел расчет совокупной выручки рынка платного ТВ от абонентских платежей и рекламы на тематических каналах. На рекламе российские неэфирные каналы в 2023 году заработали на 38,3% больше, чем в 2022-м – 13 млрд рублей. По состоянию на февраль 2024 года 116 тематических телеканалов продают рекламное время. Ожидаемый рост сегмента в 2024 году составит 20,8%, но в дальнейшем снизится до 11,9%, и к 2029 году неэфирные каналы заработают на рекламе 22,7 млрд рублей. Для сравнения, ожидаемый среднегодовой рост выручки от абонентских платежей не превысит 4,5%.

Динамика совокупной общей выручки рынка платного ТВ, 2019 – 2028 гг., млрд рублей

Источник: J’son & Partners Consulting

Директор департамента новых технологий J'son & Partners Consulting Дмитрий Колесов подчеркивает, что "гибридная" модель монетизации успешно действует в России уже более 15 лет. Простыми словами ее можно описать так: "ARPU абонента в России настолько мал, что платный телеканал будет показывать рекламу для увеличения собственных доходов". Однако операторы практически не участвуют в распределении рекламной выручки, хотя, справедливости ради, до последнего времени денег в этом сегменте было немного. По мнению аналитика, назрела насущная необходимость выработки инструментов для корректного сравнения размеров рынков платного ТВ и легальных видеосервисов, так как последние традиционно много зарабатывают не только на подписке, но и на рекламе.

Стоит отметить, что список рекламодателей на тематическом ТВ в 2023 году практически полностью повторяет список эфирных каналов, в основе его крупные российские экосистемные компании. Онлайн-издание AdPass приводит данные, что в 2023 году в пятерку лидеров в "тематике" вошли "Сбер", МТС, Ozon, "Яндекс" и "Альфа-банк". Для сравнения, в 2021 году топ-5 выглядел совершенно иначе: Lab Industries (российская дочка немецкого производителя чистящих и моющих средств), следом шел МТС, далее Pepsi, Reckitt Benckiser (британский производитель бытовой химии, безрецептурных лекарств и средств личной гигиены) и американская химико-фармацевтическая корпорация Abbott.

- Войдите или зарегистрируйтесь, чтобы оставлять комментарии